Abschlagsrechnung – ein erfolgreiches Mittel zur Vorbeugung von Liquiditätsproblemen

Was genau ist eine “Abschlagsrechnung”?

Abschlagsrechnungen sind Vorab-Berechnungen eines Auftragnehmers, bevor die (vollständige) Leistungserbringung des Auftragnehmers abgeschlossen ist. Der Lieferant/Hersteller will also vereinfacht gesagt einen Teilbetrag des vereinbarten Geldes erhalten, bevor er seinen Part des Auftrags vollständig erfüllt hat.

Neben “Abschlagsrechnung” gibt es in der Praxis noch weitere Bezeichnungen, vornehmlich:

- Akontorechnung/Akontozahlung

- A-conto-Rechnung/A-conto-Zahlung (abgekürzt. “a/c” oder “a. c.”)

- Per-conto-Rechnung/Per-Conto-Zahlung

Warum werden Abschlagsrechnungen gestellt?

Die Ausgabe von Abschlagsrechnungen erfolgt in erster Linie zur Zwischenfinanzierung des Auftragnehmers. Dieser muss – insbesondere bei der Erstellung eines (noch) nicht vorhandenen Werkes (sog. Werkverträge) – bei seiner Leistungserbringung in Vorleistung gehen und benötigt dafür in der Regel Geldmittel. Darüber hinaus erhält der Ersteller eines Werkes mit einer Abschlagsrechnung die Sicherheit und das Vertrauen, dass ein Teil seiner Leistung vorab entlohnt wird und ein Totalausfall der Zahlung somit vermieden werden kann.

Bei klassischen Kaufverträgen sind Abschlagsrechnungen nicht üblich, da in diesem Fall der Kaufgegenstand meist auslieferbereit vorliegt und der Prozess ohne Vorableistungen abgewickelt werden kann.

Auf welcher Grundlage beruhen Abschlagsrechnungen?

Bis auf bestimmte Sonderfälle sieht das Gesetz keinen Anspruch zur Ausstellung einer Abschlagsrechnung vor. In den meisten Fällen erfolgt in der Praxis eine Rechnungsstellung erst nach Erbringung der geschuldeten Leistung oder dem Abschluss einer Lieferung (Übergabe des Kaufgegenstands). Im Falle von Werkverträgen, bei denen der Auftragnehmer zur Vorleistung verpflichtet ist, sieht das Gesetz ein Recht auf Abschlagszahlung in Höhe des Wertes der von ihm erbrachten und vertraglich geschuldeten Leistungen vor (§ 632a BGB). Einen Sonderfall stellen Leistungen von Bauunternehmen dar. Hier greift in den meisten Fällen die Vergabe- und Vertragsordnung für Bauleistungen (VOB), die unter bestimmten Voraussetzungen zur Ausstellung von Abschlagsrechnungen ermächtigt. Die VOB ist jedoch kein Gesetz, sondern eine Art “Allgemeine Geschäftsbedingung”, deren Anwendung die Vertragsparteien vereinbaren können.

Unabhängig von gesetzlichen Regelungen können Vertragspartner im Rahmen der Vertragsfreiheit Teilzahlungen oder Abschlagszahlungen jederzeit vereinbaren.

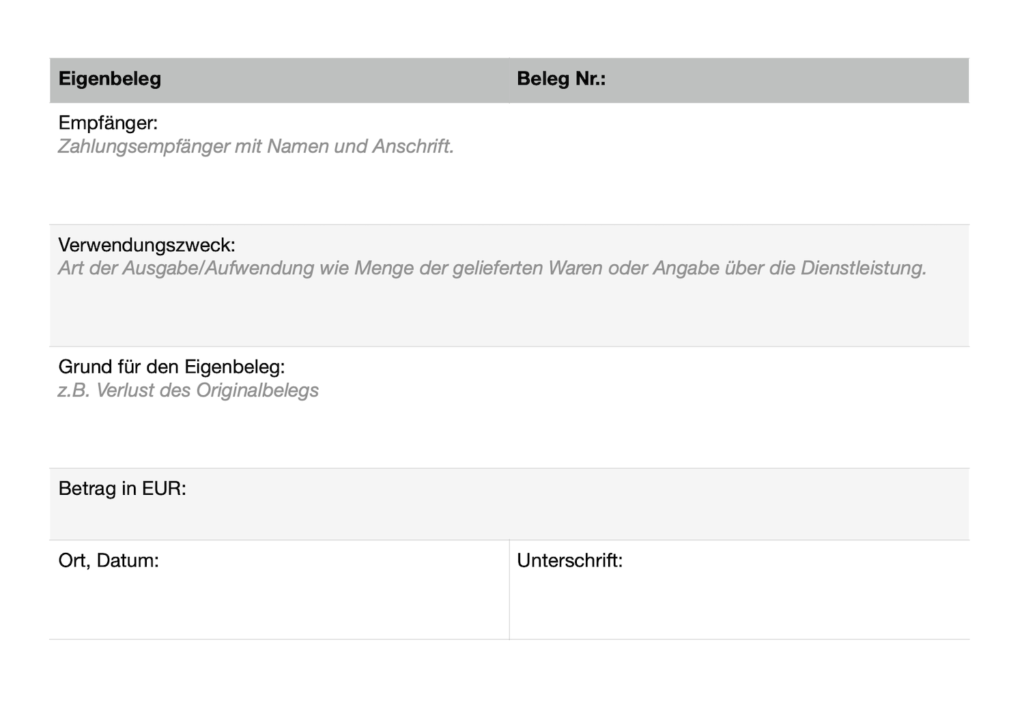

Wie sieht eine Abschlagsrechnung in der Praxis aus?

Eine Abschlagsrechnung ist grundsätzlich eine gewöhnliche Rechnung über Lieferungen und Leistungen und erfordert daher die gesetzlichen Pflichtangaben für Rechnungen nach dem Umsatzsteuergesetz (§ 14 UStG). Diese lauten:

- vollständiger Name und Anschrift des Auftraggebers und Auftragnehmers (Rechnungsadresse)

- die Steuernummer oder alternativ die Umsatzsteuer-Identifikationsnummer des Auftragnehmers

- das Ausstellungsdatum der Abschlagsrechnung

- eine fortlaufende Nummer zur eindeutigen Identifizierung der Abschlagsrechnung

- die Menge und die (möglichst genau bezeichnete) Art der gelieferten Gegenstände oder der erbrachten Leistung

- den Zeitpunkt der Lieferung oder Leistung

- das nach Steuersätzen und eventuellen Steuerbefreiungen aufgeschlüsselte Entgelt sowie ggfs. vorgenommene Entgeltminderungen

- den Steuersatz sowie den auf das Entgelt entfallenden Steuerbetrag in Euro

Darüber hinaus sollten Sie bei Abschlagsrechnungen noch einen Hinweis hinzufügen, der die Rechnung als Abschlagsrechnung kennzeichnet.

Für die Berechnungsmethode bei Abschlagsrechnungen gibt es grundsätzlich zwei Möglichkeiten:

Entweder werden alle Teilleistungen einzeln für sich abgerechnet (einfache Abschlagsrechnung), oder es werden die bis zum jeweiligen Abrechnungszeitpunkt erbrachten (Teil-) Leistungen unter Abzug der bisher erhaltenen Zahlungen (kumulative Abschlagsrechnung) berechnet. Im Fall der kumulativen Abrechnung ist für den Rechnungsempfänger jederzeit ersichtlich, welche Leistungen erbracht und welche Rechnungen bereits erfolgt und bezahlt wurden. Bei einer einfachen Abrechnung müssen jeweils alle bisherigen Berechnungen in ihrer Gesamtheit herangezogen werden, um diese Informationen zu erhalten.

Beispiel:

Der Unternehmer A bestellt beim Schreinermeister Bob einen Konferenztisch für 2.000 EUR, den dieser nach Vorgaben herstellt. Vertragsgemäß sind zwei Abschlagszahlungen vereinbart:

- Abschlagsrechnung in Höhe von 30 % bei Vertragsabschluss

- Abschlagsrechnung in Höhe von 50 % bei Fertigstellung des Tisch-Grundgestells

Die erste Abschlagsrechnung (einfache Abschlagsrechnung) lautet (Auszug):

- Abschlagsrechnung vom TT.MM.JJJJ

Herstellung eines Konferenztisches nach Vorgabe (30 % der Gesamtsumme):

600 EUR zuzüglich 19 % Umsatzsteuer: 114 EUR

Brutto-Betrag: 714 EUR

Die zweite Abschlagsrechnung (einfache Abschlagsrechnung) lautet (Auszug):

- Abschlagsrechnung vom TT.MM.JJJJ

Herstellung eines Konferenztisches nach Vorgabe (50 % der Gesamtsumme):

1.000 EUR zuzüglich 19 % Umsatzsteuer: 190 EUR

Brutto-Betrag: 1.190 EUR

Wann ist eine ausgestellte Abschlagsrechnung fällig?

Für vertraglich vereinbarte Abschlagsrechnungen gelten die vertraglichen Vereinbarungen zur Fälligkeit, im Zweifel ist die Rechnung sofort fällig. Bei Werkverträgen kommt – sofern nichts Abweichendes vereinbart wurde – die gesetzliche Regelung des Bürgerlichen Gesetzbuches zur Anwendung. Danach ist eine Abschlagsrechnung sofort nach Übergabe der Rechnung fällig, ohne dass eine Abnahme erforderlich ist. Sofern bei Bauleistungen die VOB zur Anwendung kommen, wird eine ausgestellte Abschlagsrechnung 21 Werktage ab Zugang fällig (§ 16 Abs. 1 Nr. 3 VOB/B).

Was kommt nach der Abschlagsrechnung? – Die Schlussrechnung

Zu allen Abschlagsrechnungen gehört eine korrespondierende Schlussrechnung (Endrechnung), in der die finale Lieferung/Leistung unter Anrechnung der bisherigen Abschlagsrechnungen in Rechnung gestellt wird. Werden in der Schlussrechnung die geleisteten Abschlagszahlungen nicht berücksichtigt, führt dies nach Ansicht des Bundesgerichtshofs (BGH, Urteil vom 28. Oktober 1999 – VII ZR 326/98) zu dazu, dass die Schlussrechnung nicht prüfbar ist.

Fortführung des obigen Beispiels:

Schlussrechnung vom TT.MM.JJJJ

Herstellung eines Konferenztisches nach Vorgabe:

2.000 EUR zuzügl. 19 % USt 380 EUR = Brutto 2.380 EUR

abzügl. 1. Abschlagsrechnung vom TT.MM.JJJJ:

600 EUR zuzügl. 19 % USt 114 EUR = Brutto 714 EUR

abzügl. 2. Abschlagsrechnung vom TT.MM.JJJJ:

1.000 EUR zuzügl. 19 % USt 190 EUR = Brutto 1.190 EUR

verbleibende Schlusszahlung: 400 EUR zuzügl. 19 % USt 76 EUR = Brutto 476 EUR

Vermeiden Sie diese typischen Fehler bei Abschlagsrechnungen!

Die häufigsten Fehler sind fehlerhafte oder fehlende Pflichtangaben zu Rechnungen gemäß des Umsatzsteuergesetzes (§ 14 UStG), die in der Regel zur Versagung des Vorsteuerabzugs führen.

Des Weiteren wird oftmals bei einer Abschlagsrechnung kein spezieller Hinweis auf das Vorliegen einer solchen Abrechnungsart angebracht. In der Regel werden diese Rechnungen mit der Standard-Fakturierungssoftware erstellt, die ohne Berücksichtigung des Sonderfalls das erstellte Dokument lediglich “Rechnung” benennt.

Ein weiterer typischer Fehler besteht darin, in der Schlussrechnung die fehlende Differenzsumme aufzuführen, statt den Gesamtabtrag abzüglich der geleisteten Abschlagszahlungen anzugeben.

Folgenreich ist der Fehler, die Schlussrechnung mit dem vollständigen Rechnungsbetrag (100 %) ohne Abzug der geleisteten Abschlagszahlungen aufzuführen und darauf zu vertrauen, dass der Kunde lediglich den fehlenden Differenzbetrag bezahlt. In diesem Fall werden die abzuführende Umsatzsteuer sowie analog die abziehbare Vorsteuer nicht nur zu hoch ausgewiesen; die zu hoch ausgewiesene Umsatzsteuer wird vom Auftragnehmer auch in dieser Höhe geschuldet.

Insbesondere bei Lieferanten, die Ihre Rechnung mit einer Textverarbeitungssoftware erstellen, besteht die Gefahr, dass bei mehreren Abschlagsrechnungen die vorherige Fassung als Vorlage verwendet wird. Wird dann vergessen, das Rechnungsdatum und/oder die Rechnungsnummer zu ändern, sind Probleme mit dem Finanzamt vorprogrammiert. Im Fall der Rechnungsnummer ist beispielsweise die umsatzsteuerliche Vorgabe über das Vorliegen einer fortlaufenden Nummer für jede Rechnung nicht mehr erfüllt.

Aber auch bei Abschlagsrechnungen im Bauwesen lauert Fehlerpotenzial. Sofern die VOB zur Anwendung kommt, ist dort die zusätzliche Voraussetzung einer Aufstellung der einzelnen (Bau-) Leistungen zu beachten. Fehlt diese oder ist sie fehlerbehaftet, ist zwar kein Ärger mit dem Finanzamt zu erwarten; der Bauunternehmer hat in diesem Fall nach der VOB aber keinen Anspruch mehr auf Zahlung.